ARTÍCULO 43. PRESENTACIÓN DE LOS DOCUMENTOS FISCALES.

Artículo modificado por el artículo 37 del Decreto 2163 de 1970, publicada en el Diario Oficial No. 33.213 del 16 de diciembre de 1970. El nuevo texto es el siguiente: Los comprobantes fiscales serán presentados por los interesados en el momento de solicitar el servicio notarial. Prohíbase a los Notarios extender instrumentos sin que previamente se hayan presentado los certificados y comprobantes fiscales exigidos por la Ley para la prestación de servicios notariales. Aunque dichos instrumentos no sean numerados, fechados ni autorizados inmediatamente con la firma del notario.

L.A. del Artículo 43.

Los comprobantes fiscales serán presentados por los interesados para el acto del otorgamiento y firma de las escrituras en que aquellos se exigen conforme a la Ley. Prohíbase a los Notarios aceptar el otorgamiento y permitir la firma de escrituras, y en todo caso autorizarlas, sin el cumplimiento de este requisito.

N.C. DEL IMPUESTO DE TIMBRE.

Decreto 1920 de 2023.

“Por el cual se reglamentan parcialmente los artículos 256-1,311-1, inciso 3 del artículo 356-2 y 519 del Estatuto Tributario, modificados por los artículos 22, 31,23 Y 77 de la Ley 2277 de 2022; se modifica el artículo 1.2.3.1. del Título 3 de la Parte 2 del Libro 1 y el parágrafo del artículo 1.2.1.5.1.7. de la Sección 1 del Capítulo 5 del Título 1 de la Parte 2 del Libro 1 y se adiciona el inciso 2 al artículo 1.2.1.5.1 .5. de la Sección 1 del Capítulo 5 del Título 1 de la Parte 2 del Libro 1, el inciso 4 al artículo 1.4.1.4.5. del Capítulo 4 del Título 1 de la Parte 4 del Libro 1, el parágrafo 2 al artículo 1.8.2.4.3. y el artículo 1.8.2.4.14. al Capítulo 4 del Título 2 de la Parte 8 del Libro 1, del Decreto 1625 de 2016, Único Reglamentario en Materia Tributaria, relacionados con el crédito fiscal por inversiones en proyectos de investigación, desarrollo tecnológico e innovación, ganancias ocasionales, calificación de entidades del Régimen Tributario Especial e impuesto de timbre.

Que el Gobierno nacional expidió el Decreto 1625 de 2016 Único Reglamentario en Materia Tributaria , para compilar y racionalizar las normas de carácter reglamentario que rigen el sector y contar con instrumentos jurídicos únicos.

Que la Ley 2277 del 13 de diciembre de 2022 "por medio de la cual se adopta una reforma tributaria para la igualdad y la justicia social y se dictan otras disposiciones", introdujo modificaciones, entre otras, en materia del impuesto sobre la renta y su complementario de ganancias ocasionales, del impuesto de timbre, tal como se describe en los considerandos siguientes.”

(…)

“Que el artículo 519 del Estatuto Tributario fue modificado parcialmente por el artículo 77 de la Ley 2277 de 2022, en lo relacionado con la causación, el hecho generador, la base gravable y la tarifa del impuesto de timbre, en los siguientes términos:

"Artículo 77. Modifíquese el inciso tercero y adiciónese un Parágrafo 3 al artículo 519 del Estatuto Tributario, así:

Tratándose de documentos que hayan sido elevados a escritura pública, se causará el impuesto de timbre, en concurrencia con el impuesto de registro, siempre y cuando no se trate de la enajenación a cualquier título de bienes inmuebles cuyo valor sea inferior a veinte mil (20.000) UVT y no haya sido sujeto a este impuesto, o naves, o constitución o cancelación de hipotecas sobre los mismos. En el caso de constitución de hipoteca abierta, se pagará este impuesto sobre los respectivos documentos de deber.

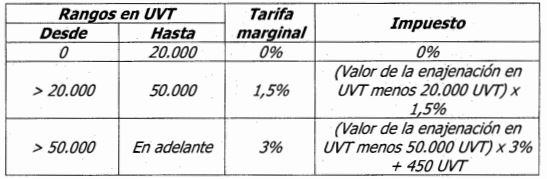

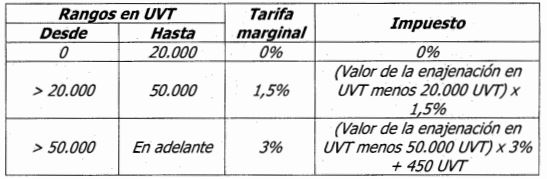

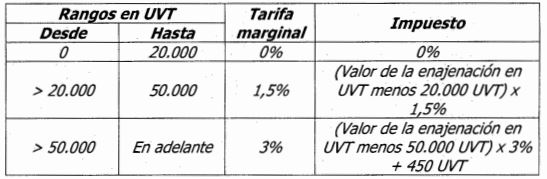

PARÁGRAFO 3. A partir del año 2023, la tarifa del impuesto para el caso de documentos que hayan sido elevados a escritura pública. tratándose de la enajenación a cualquier título de bienes inmuebles cuyo valor sea igual superior a veinte mil (20.000) UVT, la tarifa se determinará conforme con la siguiente tabla:

(se copia tabla del decreto 2277 de 2022 articulo 77)”

“Que con esta modificación normativa se prevé la causación, el hecho generador, la base gravable y la tarifa del impuesto de timbre en los documentos elevados a escritura pública por el perfeccionamiento de la enajenación de bienes inmuebles cuyo valor sea superior a veinte mil (20.000) UVT y no haya sido sujeto a este impuesto.

Que con base en la modificación indicada en el considerando anterior, se requiere adicionar un inciso al artículo 1.4.1.4.5. del Decreto 1625 de 2016, Único Reglamentario en Materia Tributaria para precisar que no se causa el impuesto de timbre cuando i) el valor de la enajenación del bien inmueble sea inferior a veinte mil (20.000) UVT o, ii) cuando se enajene un bien inmueble cuyo valor sea superior a veinte mil (20.000) UVT y el mismo bien inmueble, haya sido objeto de este gravamen previamente.”

(…)

“Decreta”

(…)

“Artículo Adición del inciso 4 al artículo 1.4. del Capítulo 4 del Título 1 de Parte 4 del Libro 1 del Decreto 1625 2016, Único Reglamentario en Materia Tributaria. Adiciónese el inciso 4 al artículo 1.4.1.4.5. del Capítulo 4 del Título 1 de la 4 del Libro 1 del Decreto 1625 2016, Único Reglamentario en Materia Tributaria, así:

Cuando se de documentos que sido elevados a escritura pública por la enajenación a título de bienes inmuebles, no se causa impuesto cuando su valor enajenación sea inferior a veinte mil (20.000) Unidades de Valor Tributario -UVT o cuando su valor supere las veinte mil (20.000) de unidades valor tributario -UVT y haya sido sometido a impuesto previamente; o naves, o aeronaves, o constitución o cancelación de hipotecas los mismos."

Concepto No. 1124 de 2023 de la Dirección de Impuestos y Aduanas Nacionales.

“Ref.: Análisis de las solicitudes de reconsideración del Concepto 002211 - interno 224 de febrero 24 de 2023 (Concepto General sobre el impuesto de timbre nacional con motivo de la Ley 2277 de 2022)”

(…)

“De conformidad con el artículo 55 del Decreto 1742 de 2020, este Despacho está facultado para absolver las peticiones de reconsideración de conceptos expedidos por la Subdirección de Normativa y Doctrina en materia tributaria, aduanera o de fiscalización cambiaria, en lo de competencia de la Entidad.

Mediante diferentes solicitudes allegadas a este Despacho se ha solicitado la reconsideración del Concepto 002211 - interno 224 de febrero 24 de 2023 (Concepto General sobre el impuesto de timbre nacional con motivo de la Ley 2277 de 2022), en concreto, el siguiente aparte:

3. ¿Qué alcance tiene la expresión «enajenación a cualquier título»? ¿Qué actos no deberían considerarse una enajenación para efectos del Impuesto?

Reiterando lo señalado en el Oficio 006184 del 12 de marzo de 2019, «se debe entender el término enajenación en su sentido natural y obvio; es decir, como aquella actuación por medio de la cual se transfiere la propiedad de un bien sin importar el modo o si es a título oneroso o gratuito».”

(…)

“(…) se considera que la transferencia de la propiedad de un inmueble en el marco de una fiducia mercantil constituye una enajenación para efectos del Impuesto, al no existir disposición de orden tributario que disponga lo contrario para efectos fiscales. Precisamente, los artículos 1226 y 1233 del Código de Comercio prevén:

«ARTÍCULO 1226. . La fiducia mercantil es un negocio jurídico en virtud del cual una persona, llamada fiduciante o fideicomitente, transfiere uno o más bienes especificados a otra, llamada fiduciario, quien se obliga a administrarlos o enajenarlos para cumplir una finalidad determinada por el constituyente, en provecho de éste o de un tercero llamado beneficiario o fideicomisario.

(…)

ARTÍCULO 1233. . Para todos los efectos legales, los bienes fideicomitidos deberán mantenerse separados del resto del activo del fiduciario y de los que correspondan a otros negocios fiduciarios, y forman un patrimonio autónomo afecto a la finalidad contemplada en el acto constitutivo.»”

(…)

“Es por ello por lo que, en el contexto analizado, no se puede concluir otra cosa diferente a la causación del impuesto de timbre nacional, en tanto el valor del inmueble “sea igual o superior a veinte mil (20.000) UVT” y no haya sido sujeto a este impuesto, cuando se eleve a escritura pública el documento que contiene su enajenación, independientemente del modo y/o título que tengan lugar.

No sobra anotar que “El principio de legalidad resulta especialmente relevante frente a la seguridad jurídica, en la medida en que es a través de la efectividad de este principio que los ciudadanos pueden conocer el contenido de sus deberes económicos con el Estado, y de esta forma, se garantiza el debido proceso cuando la existencia de reglas precisas permite la previsibilidad de las decisiones de los jueces y la administración” (subrayado fuera de texto) (cfr. Sentencia C-147/21 de la Corte Constitucional, M.P. Alejandro Linares Cantillo).”

Resolución No. 000187 de 2023 de la Dirección de Impuestos de Aduanas Nacionales-DIAN.

“Por el cual se fija el valor de la Unidad de Valor Tributario-UVT aplicable para el año 2024.”

(…)

“Que el Estatuto Tributario en su artículo 868 establece la Unidad de Valor Tributario UVT como la medida de valor que permite ajustar los valores contenidos en las disposiciones relativas a los impuestos y obligaciones administrados por la Unidad Administrativa Especial Dirección de Impuestos y Aduanas Nacionales -DIAN.

Que el reajuste se efectuará anualmente en la variación del índice de precios al consumidor para ingresos medios en el periodo comprendido entre el 1° de octubre del año anterior al gravable y la misma fecha del año inmediatamente anterior a este, certificada por el Departamento Administrativo Nacional de Estadística -DANE.

Que, de conformidad con la Metodología General del Índice de Precios al Consumidor - IPC vigente (documento con código: DSO-IPC-MET-001, Versión 7, de fecha 26 de diciembre de 2019, del Departamento Administrativo Nacional de Estadística - DANE), el IPC de hogares de ingresos medios (con resultados hasta diciembre de 2018), es enlazable con los resultados del IPC para los hogares de ingresos de clase media, a partir de enero de 2019.

Que, de acuerdo con el Oficio 20231510081531 del 13 de octubre de 2023, suscrito p Coordinador (e) GIT Información y Servicio al Ciudadano de la Dirección de Difusión Cultura Estadística (DICE) del Departamento Administrativo Nacional de Estadística DANE, la variación acumulada del índice de precios al consumidor para "clase media el periodo comprendido entre el 1° de octubre de 2023 y el 1° de octubre de 2022, fue de 10,97%.”

(…)

“Artículo 1. Valor de la Unidad de Valor Tributario - UVT. Fijar en cuarenta y siete sesenta y cinco pesos ($47.065) el valor de la Unidad de Valor Tributario – UVT regirá durante el año 2024.

Artículo 2. Conversión de las cifras y valores expresados en UVT en valor absolutos. Para efectos de convertir en valores absolutos las cifras y valores expresad en UVT aplicables a las disposiciones relativas a los impuestos y obligación administrados por la Unidad Administrativa Especial Dirección de Impuestos y Aduana Nacionales -DIAN, de que trata el artículo 868-1 del Estatuto Tributario, debe multiplicar: el número de las Unidades de Valor Tributario - UVT por el valor de la UVT y su resultado se aproxima de acuerdo con el procedimiento de aproximaciones de que trata el inciso sexto del artículo 868 del Estatuto Tributario.”

Ley 2277 de 2022.

“Artículo 77. Modifíquese el inciso tercero y adiciónese un parágrafo 3 al artículo 519 del estatuto tributario, así:

Tratándose de documentos que hayan sido elevados a escritura pública, se causará el impuesto de timbre, en concurrencia con el impuesto de registro, siempre y cuando no se trate de la enajenación a cualquier título de bienes inmuebles cuyo valor sea inferior a veinte mil (20.000) UVT y no haya sido sujeto a este impuesto, o naves, o constitución o cancelación de hipotecas sobre los mismos. En el caso de constitución de hipoteca abierta, se pagará este impuesto sobre los respectivos documentos de deber.

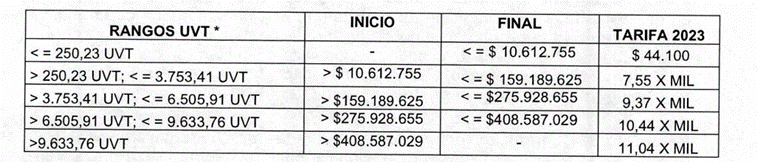

Parágrafo 3. A partir del año 2023, la tarifa del impuesto para el caso de documentos que hayan sido elevados a escritura pública. Tratándose de la enajenación a cualquier título de bienes inmuebles cuyo valor sea igual superior a veinte mil (20.000) UVT, la tarifa se determinará conforme con la siguiente tabla:”

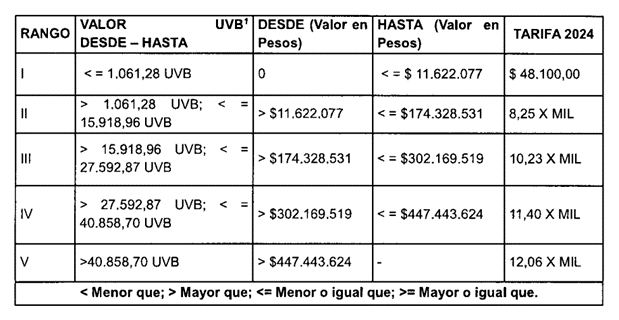

Ilustración 62 Tarifa impuesto de timbre- ley 2277 de 2022

Decreto 1069 de 2015.

“Artículo 2.2.6.1.2.1.14. Casos en los que no se requieren comprobantes fiscales. En los casos de participación material del inmueble no se exigirá la presentación de comprobantes fiscales a menos que en la misma escritura se enajene o agrave alguna de las porciones. Tampoco será necesarios en la ampliación y cancelación de gravámenes.”

Decreto 624 de 1989. Derogado parcialmente por la ley 2277 de 2022.

“Artículo 514. Contribuyentes o responsables son sujetos pasivos. Son sujetos pasivos de la obligación tributaria o de las sanciones las personas o entidades como contribuyentes o responsables de la obligación o de la sanción.”

“Artículo 515. Quienes son contribuyentes. artículo modificado por el artículo 32 de la ley 6 de 1992. El nuevo texto es el siguiente: son contribuyentes las personas naturales o jurídicas, sus asimiladas, y las entidades públicas no exceptuadas expresamente, que intervengan como otorgantes, giradores, aceptantes, emisores o suscriptores en los documentos.

Así mismo es contribuyente aquel a cuyo favor se expida, otorgue o extienda el documento.”

“Artículo 516. Quienes son responsables. artículo modificado por el artículo 33 de la ley 6 de 1992. El nuevo texto es el siguiente: son responsables por el impuesto y las sanciones todos los agentes de retención, incluidos aquellos, que aún sin tener el carácter de contribuyentes, deben cumplir las obligaciones de éstos por disposición expresa de la ley.”

“Artículo 519. Regla general de causación del impuesto y tarifa. El impuesto de timbre nacional, se causará a la tarifa del uno punto cinco por ciento (1.5%) sobre los instrumentos públicos y documentos privados, incluidos los títulos valores, que se otorguen o acepten en el país, o que se otorguen fuera del país pero que se ejecuten en el territorio nacional o generen obligaciones en el mismo, en los que se haga constar la constitución, existencia, modificación o extinción de obligaciones, al igual que su prórroga o cesión, cuya cuantía sea superior a seis mil (6.000) unidades de valor tributario, UVT, en los cuales intervenga como otorgante, aceptante o suscriptor una entidad pública, una persona jurídica o asimilada, o una persona natural que tenga la calidad de comerciante, que en el año inmediatamente anterior tuviere unos ingresos brutos o un patrimonio bruto superior a treinta mil (30.000) unidades de valor tributario, UVT.

(Inciso 1, modificado por el art. 72 de la ley 1111 de 2006).

Para los contratos celebrados por constructores para programas de vivienda, el aumento de tarifas dispuesto en este artículo sólo será aplicable a partir del primero (1) de julio de 1998.

(Inciso 2, adicionado por el artículo 35 de la ley 383 de 1997).

Tratándose de documentos que hayan sido elevados a escritura pública, se causará el impuesto de timbre, en concurrencia con el impuesto de registro, siempre y cuando no se trate de la enajenación a cualquier título de bienes inmuebles cuyo valor sea inferior a veinte mil (20.000) UVT y no haya sido sujeto a este impuesto, o naves, o constitución o cancelación de hipotecas sobre los mismos. En el caso de constitución de hipoteca abierta, se pagará este impuesto sobre los respectivos documentos de deber.

(Inciso modificado por el art. 77 de la ley 2277 de 2022).

También se causará el impuesto de timbre en el caso de la oferta mercantil aceptada, aunque la aceptación se haga en documento separado.

Cuando tales documentos sean de cuantía indeterminada, el impuesto se causará sobre cada pago o abono en cuenta derivado del contrato o documento, durante el tiempo que dure vigente. Lo anterior será aplicable para los contratos que se suscriban, modifiquen o prorroguen a partir de la presente ley.

Parágrafo 1. El impuesto de timbre generado por los documentos y actuaciones previstas en este libro será igual al valor de las retenciones en la fuente debidamente practicadas. En el evento de los documentos de cuantía indeterminada, cuando fuere procedente, además de la retención inicial de la suma señalada en el último inciso de este artículo, el impuesto de timbre comprenderá las retenciones que se efectúen una vez se haya determinado o se determine su cuantía, si es del caso.

Parágrafo 2. La tarifa del impuesto a que se refiere el presente artículo se reducirá de la siguiente manera: – al uno por ciento (1%) en el año 2008 – al medio por ciento (0.5%) en el año 2009 – al cero por ciento (0%) a partir del año 2010″

(Parágrafo 2, adicionado por el art. 72 de la ley 1111 de 2006).

(Modificado por el art. 36 de la ley 6 de 1992).

Parágrafo 3. A partir del año 2023, la tarifa del impuesto para el caso de documentos que hayan sido elevados a escritura pública. Tratándose de la enajenación a cualquier título de bienes inmuebles cuyo valor sea igual superior a veinte mil (20.000) UVT, la tarifa se determinará conforme con la siguiente tabla:”

(Parágrafo adicionado por el art. 77 de la ley 2277 de 2022).

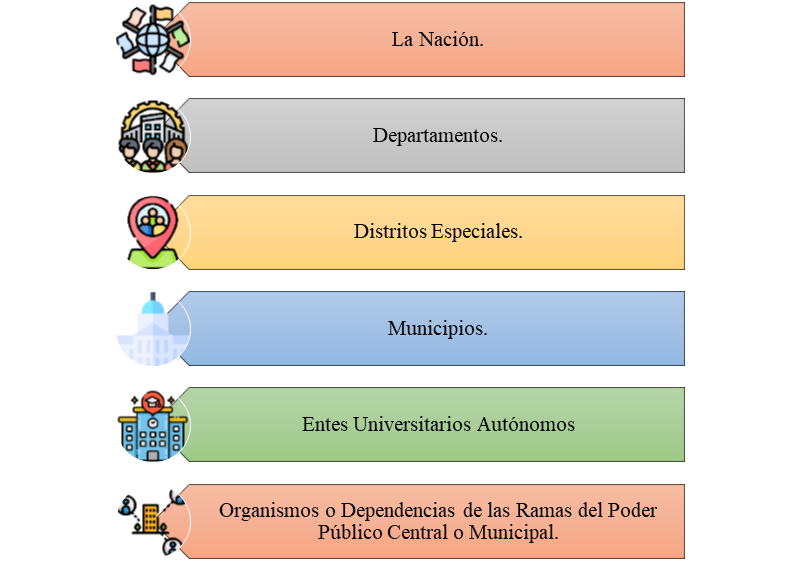

“Artículo 532. Las entidades oficiales están exentas del pago del impuesto de timbre. <fuente original compilada: l. 02/76 art 28.> <inciso modificado por el artículo 162 de la ley 223 de 1995. El nuevo texto es el siguiente:> las entidades de derecho público están exentas del pago del impuesto de timbre nacional.”

“Artículo 533. Qué se entiende por entidades de derecho público. <fuente original compilada: l. 02/76 art. 27.> <artículo modificado por el artículo 61 de la ley 1111 de 2006. El nuevo texto es el siguiente:> para los fines tributarios de este libro, son entidades de derecho público la nación, los departamentos, los distritos municipales, los municipios, los entes universitarios autónomos y los organismos o dependencias de las ramas del poder público, central o seccional, con excepción de las empresas industriales y comerciales del estado y de las sociedades de economía mixta.”

“Artículo 534. La exención debe constar en el documento o acto exento. El funcionario que extienda expida o autorice trámite o registre actos o instrumentos sobre los cuales haya exención deberá dejar constancias en ellos, del objeto a que son destinados y de las disposiciones que autorizan la exención.”.

N.C. DE LA RETENCIÓN EN LA FUENTE.

Consulta realizada a la DIAN el 30 de septiembre de 2023-Radicado: DP000009424

(…)

"con ocasión de la exención planteada en el artículo 311-1 en concordancia con el art 398 del E.T., como deben tramitar la retención en la fuente por ganancia ocasional las notarías para consignar en cuentas AFC, al enajenar predio de vivienda, esto a efectos de no hacer incurrir en violación del Código Penal a dichas notaria por no cumplir con el mandato de agente retenedor, siendo precisamente esta la negativa rotunda de parte de los notarios consultados que manifiestan no conocer, ni entender, ni mucho menos aceptar y querer aplicar que dichas retenciones sean consignadas en las cuentas AFC del titular que enajena su predio de vivienda.

2.- En relación al concepto de poseedor que menciona el decreto 2344 de 2014, que reglamente la materia, ¿cómo definir que el heredero que ha residido en casa familiar por más de cinco años, que acaba de recibir la masa sucesoral que constituye a su vez el objeto de venta la ganancia ocasional, es poseedor y el destinatario de esta norma y por ende se le puede aplicar dicho beneficio, para que los notarios acaten la disposición legal?

3.- ¿Qué concepto, resolución o normativa de carácter vinculante, existe para que las notarías acaten la disposición legal y no vulneren los derechos de los titulares de cuentas AFC y obligados a ser retenidos en la fuente por el concepto de ganancia ocasional en la venta de inmueble vivienda familiar?”

(…)

"Los controles en los que intervienen las entidades financieras en relación con los recursos depositados en cuentas de Ahorro para el Fomento a la Construcción "AFC" cuyo origen sea la venta de una casa o apartamento de habitación, respecto de lo cuales el vendedor desee hacer efectiva la exención de ganancia ocasional sobre la utilidad consagrada en el artículo 311-1 del Estatuto tributario, se encuentran claramente establecidos en la ley, razón por la que en atención a la regla de interpretación establecida en el artículo 27 del Código Civil en virtud de la cual, cuando el sentido de la ley sea claro no se desatenderá su tenor literal a pretexto de consultar su espíritu, deberá atenderse al tenor literal entre otras, de las disposiciones que a continuación se transcriben del Decreto 2344 de 2014:

"ARTÍCULO 30. RETENCIÓN CONTINGENTE. En el momento del depósito de los recursos a la Cuenta de Ahorro para el Fomento de la Construcción (AFC), el cuentahabiente debe indicar a la entidad financiera que los recursos se encuentran sujetos al beneficio de la ganancia ocasional exenta de que trata el artículo 311-1 del estatuto tributario. La entidad financiera debe controlar la retención en la fuente contingente dejada de efectuar por el Notario, correspondiente al 1% de los recursos depositados conforme a la tarifa establecida en el artículo 398 del estatuto tributario”

(…)

"La norma transcrita fue reglamentada por el Decreto 2344 de noviembre de 2014, vigente desde la fecha de su publicación en el Diario Oficial el día 20 del mismo mes, el cual dispone que el retiro de los recursos depositados en las Cuentas AFC, para fines distintos a la adquisición de vivienda o para el pago de un crédito hipotecario vinculado con la misma, implica que la persona natural pierde el beneficio otorgado por el artículo 311-1 del Estatuto Tributario, y que se efectúe por parte de la respectiva entidad financiera la retención en la fuente dejada de efectuar por el Notario, sobre los recursos retirados sin el cumplimiento de los requisitos, de acuerdo con las normas generales en materia de retención en la fuente por enajenación de activos que corresponda a la casa o apartamento de habitación”.

Concepto No. 01970 de 2019 de la Dirección de Impuestos y Aduanas Nacionales.

“Lo anteriormente expuesto, permite señalar que estos derechos notariales no tienen un carácter tributario, al corresponder a la remuneración de un particular que presta un servicio público, razón por la cual escapa del ámbito de competencia atribuido a este despacho la posibilidad de emitir interpretación sobre la acusación de estos derechos o si son exentos y, en consecuencia, este no se pronunciará sobre las dos primeras preguntas consignadas en la consulta.

Respecto de la posibilidad de aplicar la retención en la fuente a título de renta e impuesto a las ventas (tercer punto de la consulta), es preciso recordar que este mecanismo está instituido para facilitar, acelerar y asegurar el recaudo, con el objeto de conseguir en forma gradual que el impuesto se recaude en lo posible dentro del mismo ejercicio gravable en que se cause. Tratándose del impuesto sobre la renta y complementarios, esta grava los ingresos que puedan llegar a incrementar el patrimonio, siendo contribuyente toda aquella persona tanto natural como jurídica que se encuentren sometidos a este, es decir todos aquellos que no han sido exceptuados por la ley.”

Decreto 1625 de 2016.

“Artículo 1.2.4.5.1. Retención en la fuente en la enajenación de activos fijos. Las personas naturales que vendan, o enajenen a título de dación en pago, activos fijos, deberán cancelar a título de retención en la fuente, previamente a la enajenación del bien, el uno por ciento (1%) del valor de la enajenación.

Cuando la venta o dación en pago corresponda a bienes raíces, el uno por ciento (1%) se cancelará ante el notario.

Cuando corresponda a vehículos y demás activos fijos, se cancelará ante la respectiva administración de impuestos nacionales (hoy bancos comerciales autorizados). En este evento, quienes autoricen la inscripción, el registro, o el traspaso, según corresponda, deberán exigir previamente, copia auténtica del correspondiente recibo de pago. Igual exigencia deberán formular quienes autoricen o aprueben el remate en el caso de ventas forzadas.

Parágrafo 1. Cuando la venta, o enajenación a título de dación en pago del bien raíz, corresponda a la casa o apartamento de habitación del enajenante, el notario disminuirá el porcentaje de retención previsto en este artículo en un diez por ciento (10%) por cada año transcurrido entre la fecha de adquisición y la de enajenación. Para tal efecto, el enajenante deberá exhibir ante el notario copia auténtica de la escritura pública en la cual conste la adquisición del bien y adjuntar una manifestación sobre el carácter de casa o apartamento de habitación del mismo.

Parágrafo 2. El carácter de activo fijo de los bienes a que se refiere el presente artículo podrá desvirtuarse mediante la entrega, por parte del enajenante, de copia auténtica de una cualquiera de las siguientes pruebas:

Certificación de la superintendencia financiera de Colombia en la cual conste su inscripción como constructor o urbanizador;

Las certificaciones de que trata este parágrafo deberán haber sido expedidas con una anterioridad no mayor de un (1) año a la fecha en la cual se realice la enajenación.

(Artículo 9, decreto 2509 de 1985. Inciso segundo tiene decaimiento por evolución legislativa (inciso segundo del artículo 398 del estatuto tributario, modificado por el artículo 18 de la ley 49 de 1990. El literal b) del parágrafo segundo tiene decaimiento por evolución normativa (artículo 4 del decreto 2503 de 1987).”

Decreto 624 de 1989. Derogado parcialmente por la ley 2277 de 2022.

“Artículo 367. Finalidad de la retención en la fuente. La retención en la fuente tiene por objeto conseguir en forma gradual que el impuesto se recaude en lo posible dentro del mismo ejercicio gravable en que se cause.”

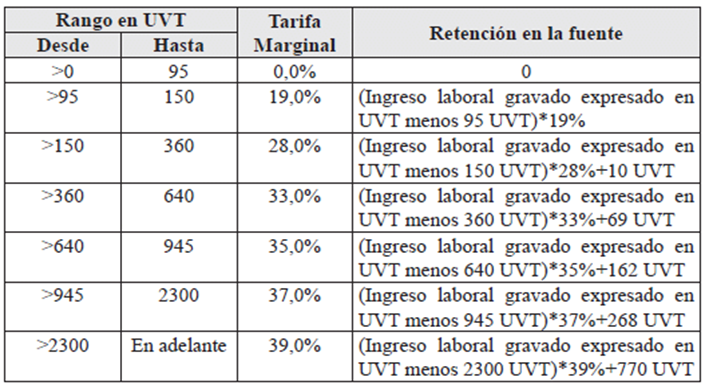

“Artículo 383. Tarifa. <inciso 1o. Y tabla de retención modificados por el artículo 42 de la ley 2010 de 2019. El nuevo texto es el siguiente:> la retención en la fuente aplicable a los pagos gravables efectuados por las personas naturales o jurídicas, las sociedades de hecho, las comunidades organizadas y las sucesiones ilíquidas, originados en la relación laboral, o legal y reglamentaria, y los pagos recibidos por concepto de pensiones de jubilación, invalidez, vejez, de sobrevivientes y sobre riesgos laborales, será la que resulte de aplicar a dichos pagos la siguiente tabla de retención en la fuente:

Ilustración 63 Tarifa de la retención en la fuente- decreto 624 de 1989.

Parágrafo 1o. Para efectos de la aplicación del procedimiento a que se refiere el artículo 386 de este estatuto, el valor del impuesto en UVT determinado de conformidad con la tabla incluida en este artículo, se divide por el ingreso laboral total gravado convertido a UVT, con lo cual se obtiene la tarifa de retención aplicable al ingreso mensual.

Parágrafo 2o. Inciso modificado por el artículo 8 de la ley 2277 de 2022. El nuevo texto es el siguiente:> la retención en la fuente establecida en el presente artículo será aplicable a los pagos o abonos en cuenta por concepto de rentas de trabajo que no provengan de una relación laboral o legal y reglamentaria.

La retención a la que se refiere este parágrafo se hará por "pagos mensualizados". Para ello se tomará el monto total del valor del contrato menos los respectivos aportes obligatorios a salud y pensiones, y se dividirá por el número de meses de vigencia del mismo. Ese valor mensual corresponde a la base de retención en la fuente que debe ubicarse en la tabla. En el caso en el cual los pagos correspondientes al contrato no sean efectuados mensualmente, el pagador deberá efectuar la retención en la fuente de acuerdo con el cálculo mencionado en este parágrafo, independientemente de la periodicidad pactada para los pagos del contrato; cuando realice el pago deberá retener el equivalente a la suma total de la retención mensualizada.

Parágrafo 3o. Las personas naturales podrán solicitar la aplicación de una tarifa de retención en la fuente superior a la determinada de conformidad con el presente artículo, para la cual deberá indicarla por escrito al respectivo pagador. El incremento en la tarifa de retención en la fuente será aplicable a partir del mes siguiente a la presentación de la solicitud.

Parágrafo 4o. La retención en la fuente de que trata el presente artículo no será aplicable a los pagos recibidos por concepto de pensiones de jubilación, invalidez, vejez, de sobrevivientes y sobre riesgos laborales que correspondan a rentas exentas, en los términos del artículo 206 de este estatuto.

Parágrafo transitorio. La retención en la fuente de que trata el presente artículo se aplicará a partir del 1o de marzo de 2017; en el entre tanto se aplicará el sistema de retención aplicable antes de la entrada en vigor de esta norma.”

N.C. DEL IMPUESTO DE REGISTRO.

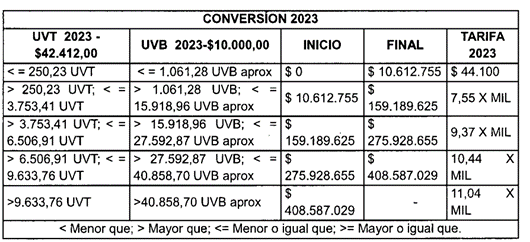

Resolución No. 00365 de 2024 de la Superintendencia de Notariado y Registro

“Por la cual se adopta y actualizan las tarifas por concepto del ejercicio de la función registra! y se dictan otras disposiciones”

(…)

“Que conforme al artículo 74 de la Ley 1579 de 2012, le corresponde a la Superintendencia de Notariado y Registro fijar las tarifas por concepto del ejercicio de la función registral, ajustarlas anualmente sin exceder el índice de Precios al Consumidor, previo al estudio de costos y criterio de conveniencia que demanda el servicio.”

(…)

“Que, en cumplimiento del imperativo legal mencionado en precedencia para actualizar el concepto de liquidación de las tarifas por la prestación del servicio público registral, se hará la conversión de UVT, a UVB, en la elaboración de los rangos, así:”

(…)

“Que de conformidad con la Resolución número 3268 de 18 de diciembre de 2023, proferida por el -Ministerio de Hacienda y Crédito Público, el valor de la Unidad de Valor Básico, (UVB) para el 2024 es de $ 10.951 .oo”

(…)

“RESUELVE

Artículo 1. Tarifa ordinaria para la inscripción de documentos: La inscripción de los títulos, actos y documentos que de acuerdo con la ley están sujetos a registro, se liquidarán por la Oficina de Registro de Instrumentos Públicos (círculo registral) y causarán los siguientes derechos de registro a cargo del solicitante:”

(…)

“En los actos o negocios jurídicos que por su naturaleza tienen cuantía, se les aplicará la tarifa diferencial que corresponda, de conformidad con la siguiente tabla”

Circular No. 639 de 2021 de la Superintendencia de Notariado y Registro.

“Impuesto beneficencia vs. Impuesto de registro y anotación. El término “impuesto de beneficencia” ha sido principalmente adoptado en la capital y en los municipios del departamento de Cundinamarca; sin embargo, se conoce un uso común en otras regiones del país. Así las cosas, resulta necesario adoptar un lenguaje general y adecuado respecto del recaudo originado con la promulgación de la ley 223 de 1995, y que es uno de los requisitos indispensables para efectuar la inscripción de los diferentes actos ante las oficinas de registro instrumentos públicos. En consecuencia, se insta al notariado en general a usar en el lenguaje diario de la prestación del servicio público notarial, su denominación correcta que resulta ser “impuesto de registro y anotación”.”

Resolución No. 07448 de 2021 de la Superintendencia de Notariado y Registro

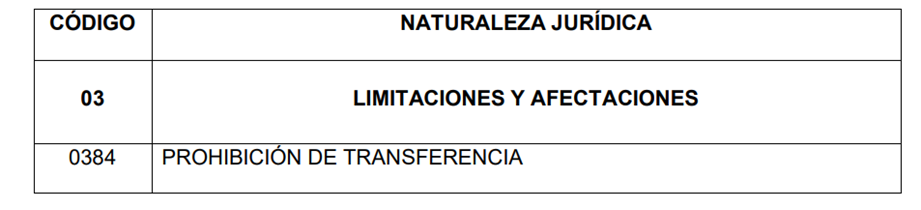

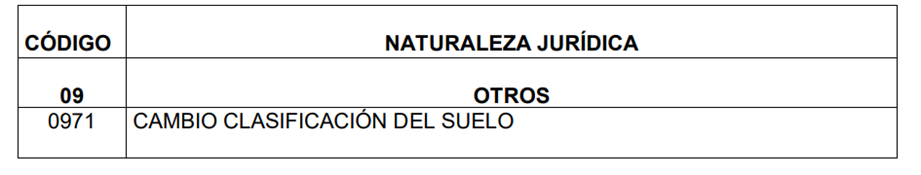

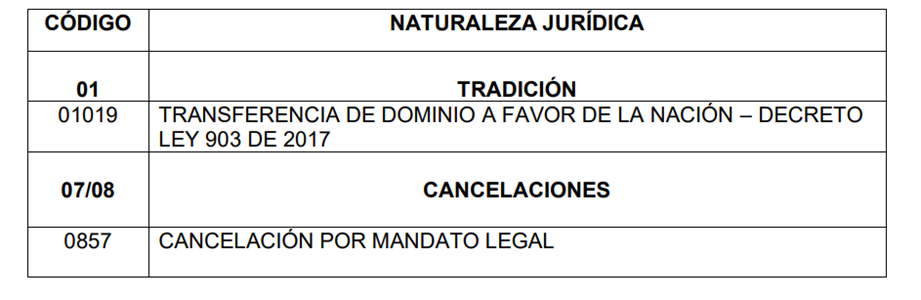

“Por la cual se inhabilita, modifica y se ordena crear unos códigos de especificación para los actos objeto de inscripción en las Oficinas de Registro de Instrumentos Públicos y se ordenan otras disposiciones.”

(…)

“Que al tenor de lo dispuesto en el parágrafo 4 del artículo 8 de la Ley 1579 de 2012, corresponde a la Superintendencia de Notariado y Registro, asignar y definir los códigos de las operaciones registrales.”

(…)

“Que la creación de los códigos de especificación se fundamenta en la legislación colombiana, que expresamente señala los actos, títulos y documentos sujetos a registro que implican constitución, modificación, limitación, gravamen, medida cautelar, traslación o extinción del dominio u otro derecho real principal o accesorio sobre bienes inmuebles.

Que en virtud de lo dispuesto por el artículo 6 de la Resolución 6264 de fecha 14 de junio de 2016, la Oficina Asesora Jurídica de la Superintendencia de Notariado y Registro recibió solicitudes de modificación, inhabilitación y creación de códigos de especificación registral, necesarios para la adecuada inscripción de los documentos, teniendo en cuenta los cambios realizados en nuestra legislación, así:

Inhabilitación

• Que el Subgerente de Vivienda de Proyectos de la Caja Promotora de Vivienda Militar y de Policía – CAJAHONOR, mediante escrito de radicado SNR2021ER057699, manifestó que los subsidios entregados por disposición legal “no se encuentran sujetos a condición resolutoria sino a una obligación especial de no transferir el dominio de la solución de vivienda en el término de dos (2) años, obligación que se debe entender cumplida con el solo transcurso del tiempo”, y que por lo mismo no corresponde a un acto registrable y en consecuencia no es dable exigir su cancelación conforme a la regulación legal especial consagrada en el Decreto Ley 353 de 1994, Ley 973 de 2005 y Ley 1305 de 2009, por lo que solicitó la inhabilitación del código de especificación registral “0384 PROHIBICIÓN DE TRANSFERENCIA”.

Modificación

• Que mediante Instrucción Administrativa No. 03 del 14 de febrero de 2019 esta Superintendencia orientó a los Registradores de Instrumentos Públicos a nivel nacional, respecto del “procedimiento para el registro de los actos en los que consten cambios en la clasificación del suelo en los municipios”, precisando “…{l}a diferencia que existe entre la “clasificación del suelo” (suelo urbano, rural y de expansión urbana) y la “clasificación del USO del suelo” (comercial, residencial, mixto, industrial, agrícola, etc.), sabiendo que esta última, hace referencia a las actividades que se puedan ejercer dentro de los límites de determinado territorio, circunstancia que no es competencia de esta Superintendencia”.

En este sentido, resulta necesario modificar el código de especificación registral “0971 CAMBIO DE USO DEL SUELO”, por “0971 CAMBIO CLASIFICACIÓN DEL SUELO”.

Creación

• Que mediante la Ley 2044 de 2020 "Por el cual se dictan normas para el saneamiento de predios ocupados por asentamientos humanos ilegales y se dictan otras disposiciones" se estableció: “Artículo 3°. Transformación de bienes baldíos urbanos. Para la identificación y transformación jurídica de Bienes Baldíos Urbanos a Bienes Fiscales, Bienes Fiscales Titulables o bien de uso público, las entidades territoriales deberán llevar a cabo los siguientes pasos:

1. Identificar el bien baldío urbano que se pretende convertir en bien fiscal, bien fiscal titulable o bien de uso público;

2. Hacer el estudio de títulos correspondiente;

3. Solicitar la carencia de identidad registral a la Oficina de Registro de Instrumentos Públicos correspondiente;

4. La entidad territorial debe hacer la declaratoria de bien baldío mediante acto administrativo de carácter general, el cual será publicado.”

(…)

“RESUELVE:

ARTÍCULO PRIMERO: Inhabilitar el siguiente código de especificación registral, de conformidad con lo expuesto en la parte motiva:

ARTÍCULO SEGUNDO: Modificar la naturaleza jurídica del siguiente código registral de la manera aquí dispuesta:

ARTÍCULO TERCERO: Crear y adoptar los códigos y especificación que a continuación se relacionan, para la calificación de los actos objeto de inscripción en las Oficinas de Registro de Instrumentos Públicos del país, así:

ARTÍCULO SEXTO: Establecer a partir de la fecha como vigente los siguientes códigos de naturaleza jurídica para la inscripción de los actos, títulos y documentos sujetos a registro.”

Nota: Revisar contenido libre la resolución completa.

Ley 1579 de 2012.

“Artículo 15. Radicación de documento o título vía electrónica en las notarías, despachos judiciales o entidades estatales.

Una vez otorgado un título o documento de los relacionados en el artículo 4°, el Notario, la autoridad judicial, administrativa o estatal competente, a petición de cualquiera de los interesados o de manera oficiosa, podrá radicarlo en el sistema de información de registro o sistema adoptado para tal fin, remitiendo vía electrónica a la oficina de registro la copia del documento o título digitalizado con firma digital, así como los soportes documentales del cumplimiento del pago de los impuestos y derechos establecidos en la ley y decretos reglamentarios.

Parágrafo 1°.

El pago de los impuestos y derechos de registro se podrá efectuar a través de medios virtuales o electrónicos bajo condiciones de seguridad y confiabilidad, debidamente integrados al proceso de registro. La Superintendencia de Notariado y Registro, reglamentará el procedimiento y desarrollo tecnológico para la puesta en marcha de este servicio.

Parágrafo 2°.

Ningún acto notarial ni de registro podrá ser gravado con impuestos, tasas o contribuciones municipales o departamentales, con excepción del Impuesto de Registro autorizado por la Ley 223 de 1995 y las que lo modifiquen o adicionen.”

Decreto 650 de 1996.

“Artículo 1°. Actos, contratos y negocios jurídicos sujetos al impuesto de registro. Están sujetas al impuesto de registro, en los términos de la Ley 223 de 1995, las inscripciones de los documentos que contengan actos, providencias, contratos o negocios jurídicos en que los particulares sean parte o beneficiarios que, por normas legales, deban registrarse en las Cámaras de Comercio o en las Oficinas de Registro de Instrumentos Públicos.

La matrícula mercantil o su renovación, la inscripción en el registro nacional de proponentes y la inscripción de los libros de contabilidad no se consideran actos, contratos o negocios jurídicos documentales.”

“Artículo 2°. Causación y pago. El impuesto se causa en el momento de la solicitud y se paga por una sola vez por cada acto, contrato o negocio jurídico sujeto a registro.

Cuando un mismo documento contenga diferentes actos sujetos a registro, el impuesto se liquidará sobre cada uno de ellos, aplicando la base gravable y tarifa establecidas en la ley.

Parágrafo. No podrá efectuarse el registro si la solicitud no se ha acompañado de la constancia o recibo de pago del impuesto. Cuando se trate de actos, contratos o negocios jurídicos entre entidades públicas, dicho requisito no será necesario.”

Ley 223 de 1995.

“Artículo 229. Base gravable. Modificado por el art. 187, ley 1607 de 2012. Está constituida por el valor incorporado en el documento que contiene el acto, contrato o negocio jurídico. Cuando se trate de inscripción de contratos dé constitución o reforma de sociedades anónimas o asimiladas, la base gravable está constituida por el capital suscrito. Cuando se trate de inscripción de contratos de constitución o reforma de sociedades de responsabilidad limitada o asimiladas, la base gravable está constituida por el capital social.

En los actos, contratos o negocios jurídicos sujetos al impuesto de registro en los cuales participen entidades públicas y particulares, la base gravable está constituida por el 50% del valor incorporado en el documento que contiene el acto o por la proporción del capital suscrito o del capital social, según el caso, que corresponda a los particulares.

En los documentos sin cuantía, la base gravable está determinada de acuerdo con la naturaleza de estos.

Cuando el acto, contrato o negocio jurídico se refiera a bienes inmuebles, el valor no podrá ser inferior al del avalúo catastral, el autoavalúo, el valor del remate o de la adjudicación, según el caso.”

“Artículo 230. Tarifas. Las asambleas departamentales, a iniciativa de los gobernadores, fijarán las tarifas de acuerdo con la siguiente clasificación, dentro de los siguientes rangos:

a) Actos, contratos o negocios jurídicos con cuantía sujetos a registro en las oficinas de registro de instrumentos públicos entre el 0.5% y el 1%;

b) Actos, contratos o negocios jurídicos con cuantía sujetos a registro. en las cámaras de comercio, distintos a aquellos que impliquen la constitución con y/o el incremento de la prima en colocación de acciones o cuotas sociales de sociedades, entre el 0.3% y el 0.7%;

c) Actos, contratos o negocios jurídicos con cuantía sujetos a registro en las cámaras de comercio, que impliquen la constitución con y/o el incremento de la prima en colocación de acciones o cuotas sociales de sociedades, entre el 0.1 % y el 0.3%, y

d) Actos, contratos o negocios jurídicos sin cuantía sujetos a registro en las oficinas de registro de instrumentos públicos o en las cámaras de comercio, tales como el nombramiento de representantes legales, revisor fiscal, reformas estatutarias que no impliquen cesión de derechos ni aumentos del capital, escrituras aclaratorias, entre dos y cuatro salarios mínimos diarios legales.

Parágrafo 1. Para las microempresas definidas en el decreto 957 de 2019 o aquellos que lo modifiquen, las asambleas departamentales, a iniciativa de los gobernadores, fijarán las tarifas de acuerdo con la siguiente clasificación, dentro de los siguientes rangos, aplicables a partir de la vigencia fiscal 2021:

a) Actos, contratos o negocios jurídicos con cuantía sujetos a registro en las cámaras de comercio, distintos a aquellos que impliquen la constitución con y/o el incremento de la prima en colocación de acciones o cuotas sociales de sociedades, entre el 0.3% y el 0.6%; b) actos, contratos o negocios jurídicos con cuantía sujetos a registro en las cámaras de comercio, que impliquen la constitución con y/o el incremento de la prima en colocación de acciones o cuotas sociales de sociedades, entre el 0.1% y el 0.2%.

Parágrafo 2. De conformidad con lo dispuesto en el presente artículo, en concordancia con lo establecido en los artículos 300 numeral 4 y 338 de la constitución política, a las microempresas definidas en el decreto 957 de 2019, no se les podrán adicionar sobretasas o recargos de ningún tipo a la tarifa legal vigente del impuesto de registro.

(Modificado por el art. 3 de la ley 2069 de 2020)

Parágrafo 3. Las asambleas departamentales, podrán en su autonomía, destinar un porcentaje del recaudo entre el 0,5% y el 1% o en su defecto incrementar entre el 0,05 y el 1% el valor de las tarifas de qué trata el presente artículo, con el objeto de financiar la creación de fondos cuenta especiales, sin personería jurídica y administrados por el gobernador FONCOMDIGNIDAD, con el fin de ser invertidos en proyectos de infraestructura, mobiliario y dotación de las comisarías de familia.

(Adicionado por el art. 25 de la ley 2126 de 2021)

Parágrafo nuevo. Para las empresas que hagan parte del programa de “escalera de la formalidad”, las tarifas tendrán los siguientes rangos, sin perjuicio de las señaladas en el parágrafo primero:

a) Actos, contratos o negocios jurídicos con cuantía sujetos a registro. En las cámaras de comercio, distintos a aquellos que impliquen la constitución con y/o el incremento de la prima en colocación de acciones o cuotas sociales de sociedades, así:

Tabla Base gravable impuesto de registro- Ley 223 de 1995.

|

Año 1 |

Año 2 |

Año 3 |

Año 4 y adelante |

|

Entre 0.1% y 0.4% |

Entre 0.1% y 0.5% |

Entre 0.2% y 0.6% |

Entre 0.3% y 0.7% |

|

Año 1 |

Año 2 |

Año 3 |

Año 4 y adelante |

|

0.1 % |

0.1% |

Entre 0.1% y 0.2 % |

Entre 0.1% y 0.3% |

b) Actos, contratos o negocios jurídicos con cuantía sujetos a registro en las cámaras de comercio, que impliquen la constitución con y/o el incremento de la prima en colocación de acciones o cuotas sociales de sociedades, así:”

(Adicionado por el art. 14 de la ley 2254 de 2022).

“Artículo 233. Liquidación y recaudo del impuesto. Las oficinas de registro de instrumentos públicos y las cámaras de comercio serán responsables de realizar la liquidación y recaudo del impuesto. Estas entidades estarán obligadas a presentar declaración ante la autoridad competente del departamento, dentro de los quince primeros días calendario de cada mes y a girar, dentro del mismo plazo, los dineros recaudados en el mes anterior por concepto del impuesto.

Alternativamente, los departamentos podrán asumir la liquidación y recaudo del impuesto, a través de las autoridades competentes de la administración fiscal departamental o de las instituciones, financieras que las mismas autoricen para tal fin.

Parágrafo 1. Cuando el acto, contrato o negocio jurídico no se registre en razón a que no es objeto de registro de conformidad con las disposiciones legales, procederá la devolución del valor pagado. Dicha devolución será realizada por la entidad recaudadora y podrá descontarse en la declaración de responsables con cargo a los recaudos posteriores hasta el cubrimiento total de su monto.

Parágrafo 2. Los responsables del impuesto presentarán la declaración en los formularios que para el efecto diseñe y adopte el Departamento Administrativo de la Función Pública, en coordinación con los Departamentos y el Distrito Capital y con el apoyo técnico del Ministerio de Hacienda y Crédito Público y la Federación Nacional de Departamentos. Estos formularios serán de uso obligatorio.

(Parágrafo 2 modificado por el Art. 38 del Decreto 2106 de 2019).”

N.C. DE LA PLUSVALÍA.

Ley 388 de 1997.

“Artículo 73. Noción. De conformidad con lo dispuesto por el artículo 82 de la constitución política, las acciones urbanísticas que regulan la utilización del suelo y del espacio aéreo urbano incrementando su aprovechamiento, generan beneficios que dan derecho a las entidades públicas a participar en las plusvalías resultantes de dichas acciones. Esta participación se destinará a la defensa y fomento del interés común a través de acciones y operaciones encaminadas a distribuir y sufragar equitativamente los costos del desarrollo urbano, así como al mejoramiento del espacio público y, en general, de la calidad urbanística del territorio municipal o distrital.

Los concejos municipales y distritales establecerán mediante acuerdos de carácter general, las normas para la aplicación de la participación en la plusvalía en sus respectivos territorios. Artículo declarado exequible por la corte constitucional, mediante sentencia C-517 de 2007.”

“Artículo 74. Hechos generadores. Constituyen hechos generadores de la participación en la plusvalía de que trata el artículo anterior, las decisiones administrativas que configuran acciones urbanísticas según lo establecido en el artículo 8 de esta Ley, y que autorizan específicamente ya sea a destinar el inmueble a un uso más rentable, o bien incrementar el aprovechamiento del suelo permitiendo una mayor área edificada, de acuerdo con lo que se estatuya formalmente en el respectivo Plan de Ordenamiento o en los instrumentos que lo desarrollen. Son hechos generadores los siguientes:

1. La incorporación de suelo rural a suelo de expansión urbana o la consideración de parte del suelo rural como suburbano.

2. El establecimiento o modificación del régimen o la zonificación de usos del suelo.

3. La autorización de un mayor aprovechamiento del suelo en edificación, bien sea elevando el índice de ocupación o el índice de construcción, o ambos a la vez.

En el mismo plan de ordenamiento territorial o en los instrumentos que lo desarrollen, se especificarán y delimitarán las zonas o subzonas beneficiarias de una o varias de las acciones urbanísticas contempladas en este artículo, las cuales serán tenidas en cuenta, sea en conjunto o cada una por separado, para determinar el efecto de la plusvalía o los derechos adicionales de construcción y desarrollo, cuando fuere del caso.

Parágrafo. Para los efectos de esta Ley, los conceptos urbanísticos de cambio de uso, aprovechamiento del suelo, e índices de ocupación y de construcción serán reglamentados por el Gobierno Nacional. Artículo declarado EXEQUIBLE por la Corte Constitucional, mediante Sentencia C-517 de 2007.”

N.C. DEL IMPUESTO PREDIAL.

Ley 44 de 1990.

“Artículo 2º.- Administración y recaudo del impuesto. El Impuesto Predial Unificado es un impuesto del orden municipal.

La administración, recaudo y control de este tributo corresponde a los respectivos municipios.

Los municipios no podrán establecer tributos cuya base gravable sea el avalúo catastral y cuyo cobro se efectúe sobre el universo de predios del municipio, salvo el Impuesto Predial Unificado a que se refiere esta Ley.

Nota. Declarado exequible mediante sentencia C-517 de 2007.”

“Artículo 4º.- Tarifa del impuesto. La tarifa del Impuesto Predial Unificado, a que se refiere la presente Ley, será fijada por los respectivos concejos y oscilará entre el 1 por mil y 16 por mil del respectivo avalúo.

Las tarifas deberán establecerse en cada municipio de manera diferencial y progresiva, teniendo en cuenta:

Los estratos socioeconómicos;

Los usos del suelo, en el sector urbano;

La antigüedad de la formación o actualización del catastro;

A la vivienda popular y a la pequeña propiedad rural destinada a la producción agropecuaria se les aplicarán las tarifas mínimas que establezca el respectivo Concejo.

Las tarifas aplicables a los terrenos urbanizables no urbanizados teniendo en cuenta lo estatuido por la Ley 9 de 1989, y a los urbanizados no edificados, podrán ser superiores al límite señalado en el primer inciso de este artículo, sin que excedan del 33 por mil.

Nota. Declarado exequible mediante sentencia C-517 de 2007.”

Ley 14 de 1983.

“Artículo 27. Para protocolizar actos de transferencias, constitución o limitación de dominio de inmuebles, el Notario, o quien haga sus veces, exigirá e insertará en el instrumento el Certificado Catastral y el Paz y Salvo Municipal expedidos por la Oficina de Catastro o el Tesorero Municipal.

Cuando se trate de inmuebles procedentes de la segregación de uno de mayor extensión, el certificado catastral exigido podrá ser el del inmueble del cual se segrega.

Cuando las escrituras de enajenación total de inmuebles se corran por valores inferiores a los avalúos catastrales vigentes, se tendrá en cuenta para todos los efectos fiscales y catastrales, el avalúo catastral vigente en la fecha de la respectiva escritura.

Cuando se trate de protocolizar escrituras que contengan contratos de compra – venta de inmuebles que se vayan a construir o se estén construyendo, el Notario exigirá copia debidamente sellada y radicada, de la solicitud del avalúo del correspondiente inmueble acompañada del certificado de paz y salvo del lote donde se va a adelantar o se está adelantando la construcción.”

N.C. DEL IMPUESTO DE VALORIZACIÓN.

Decreto 1604 de 1966.

“Artículo 1°. El impuesto de valorización, establecido por el artículo 3° de la ley 25 de 1921 como una “contribución sobre las propiedades raíces que se beneficien con la ejecución de obras de interés público local”, se hace extensivo a todas las obras de interés público que ejecuten la nación, los departamentos, el distrito especial de Bogotá, los municipios o cualquiera otra entidad de derecho público y que beneficien a la propiedad inmueble, y en adelante se denominará exclusivamente contribución de valorización.”

“Artículo 2°. El establecimiento, la distribución y el recaudo de la contribución de valorización se harán por la respectiva entidad nacional, departamental o municipal que ejecuten las obras, y el ingreso se invertirá en la construcción de las mismas obras o en la ejecución de otras obras de interés público que se proyecten por la entidad correspondiente.

En cuanto a la Nación, estos ingresos y las correspondientes inversiones funcionarán a través de un Fondo Rotatorio Nacional de Valorización dentro del Presupuesto Nacional.

Cuando las obras fueren ejecutadas por entidades diferentes de la Nación, los Departamentos o los Municipios, el tributo se establecerá, distribuirá y recaudará por la Nación a través de la Dirección Nacional de Valorización, de acuerdo con las mencionadas entidades, salvo las atribuciones y facultades legales anteriores de las mismas entidades en relación con este impuesto.

El texto subrayado fue declarado INEXEQUIBLE por la Corte Constitucional mediante Sentencia C-155 de 2003.”

J.P. IMPUESTO DE TIMBRE

Sentencia C-405 de 2023. Magistrado Ponente: Diana Fajardo Rivera.

“CORTE DECLARA LA CONSTITUCIONALIDAD DEL IMPUESTO DE TIMBRE FRENTE A LA ENAJENACIÓN DE BIENES INMUEBLES (LEY 2277, ART. 77), AL CONCLUIR QUE NO SE DESCONOCIÓ EL PRINCIPIO DE EQUIDAD TRIBUTARIA EN SU FACETA DE CAPACIDAD CONTRIBUTIVA”

(…)

“Decisión

Primero. Declarar EXEQUIBLE el artículo 77 de la Ley 2277 de 2022, “Por medio de la cual se adopta una reforma tributaria para la igualdad y la justicia social y se dictan otras disposiciones”, por el cargo analizado.

Segundo. EXHORTAR al Congreso de la República a establecer un tratamiento tributario diferenciado frente a las transacciones económicas que, podrían estar gravadas con el impuesto de timbre, pero que no necesariamente darían cuenta de una efectiva capacidad contributiva.”

(…)

“La Sala Plena de la Corte Constitucional estudió una demanda contra el artículo 77 de la Ley 2277 de 2022 que reguló un hecho generador particular del impuesto de timbre, asociado a la elevación a escritura pública de actos en los que se enajene bienes inmuebles a cualquier título, cuyo valor sea superior a 20.000 Unidades de Valor Tributario (UVT) o $848´240.000 pesos al año 2023.

Los demandantes formularon dos cargos por el presunto desconocimiento de: (i) la capacidad contributiva, lo que supondría la violación de los principios constitucionales de eficiencia, progresividad y, particularmente, del de equidad tributaria y, (ii) del principio de equidad horizontal debido al encarecimiento de bienes inmuebles luego de enajenaciones sucesivas (fenómeno de imbricación).

Respecto del segundo cargo, sin embargo, se advirtió que no satisfacía los criterios de certeza y pertinencia debido a que la demanda partía de una lectura subjetiva de la norma que no se compadece con su tenor literal. En efecto, la disposición expresamente señala que el impuesto de timbre no aplica a las enajenaciones sobre inmuebles que previamente “haya[n] sido sujetos a este impuesto”, por lo que, no era posible predicar el citado fenómeno de imbricación.”

(…)

“A partir de lo expuesto, avocó el estudio de la disposición, empleando un juicio de proporcionalidad de intensidad leve, en línea con la jurisprudencia de esta Corporación sobre el nivel de intensidad del juicio aplicable en materia tributaria y dado que los demandantes no expusieron indicios de arbitrariedad en la norma o de afectación relevante sobre algún derecho.

La Sala Plena concluyó que la disposición era exequible puesto que (i) respondía a una finalidad legítima que no estaba prohibida constitucionalmente, dirigida a aumentar el recaudo, en el marco de un proyecto general por reducir la pobreza y la desigualdad; y (ii) el medio escogido resultaba potencialmente adecuado para alcanzar la finalidad de recaudo dadas las estimaciones aportadas por el Gobierno nacional y las obligaciones previstas sobre los agentes retenedores.

Destacó que la norma excluyó de este tributo a sujetos de especial protección, al establecer un monto de las enajenaciones de bienes inmuebles gravadas con este tributo de 20.000 UVT que se estima razonable para presumir la capacidad contributiva y, por ende, no trasgrede en principio el mínimo vital de las personas toda vez que, el valor de las 20.000 UVT excede en casi cinco veces el precio de las viviendas de interés social (VIS) y en cerca de ocho veces el de las viviendas de interés prioritario (VIP). Sumado a que este tributo no grava las escrituras públicas de enajenación de viviendas urbanas clasificadas en los estratos socioeconómicos uno, dos y tres, de conformidad con la exclusión establecida en el artículo 530.1 del Estatuto Tributario.”

Los artículos 40, 43 y 44 del decreto 960 de 1970, regulan lo relativo a la exigencia de los comprobantes fiscales.

Las normas mencionadas exigen la presentación de los comprobantes fiscales para que el notario autorice la correspondiente escritura. Sin embargo, del análisis de la Ley 14 de 1983 en el artículo 27, se infiere que se debe exigir el Certificado Catastral y el Paz y Salvo Municipal, solamente cuando se trate de la autorización de actos de transferencia, constitución o limitación de dominio de inmuebles.

D.C. IMPUESTO DE TIMBRE.

Breve comentario del autor sobre la historia del Impuesto de timbre.

Ante todo, quiero señalar que el impuesto de timbre nacional no es un tributo nuevo, ya que hace parte de la carga impositiva del estado desde la época de la colonia y viene incorporado al Estatuto Tributarios en su Libro Cuarto, más tarde fue clarificado por la Ley 6ª de 1992 y, finalmente, dimensionado por la ley 2277 de 2022. Es un gravamen esencialmente documental, puesto que recae sobre los documentos públicos y privados.

La novel ley, con su artículo 77, modifica el inciso 3o y adiciona un tercer parágrafo al artículo 519 del E.T., donde vuelve a establecer al notario como responsable del impuesto, quien había dejado de serlo desde el año 2010, cuando gradualmente se redujo la tarifa al cero (0) por ciento mediante la ley 1111 de 2006.

Agente retenedor del impuesto de timbre según lo dispuesto en el artículo 518 del E.T. (cuadro del autor).

Ilustración 64 Agente retenedor del impuesto de timbre- cuadro del autor.

Agente retenedor del impuesto de timbre (comentario del autor).

Como antes lo expresé, la ley 2277 de 2022 modifica y adiciona algunos artículos del E.T., como lo hizo con su canon 77, en los aspectos a saber:

ARTÍCULO 77. Modifíquese el inciso tercero y adiciónese un Parágrafo 3 al artículo 519 del Estatuto Tributario, así:

Tratándose de documentos que hayan sido elevados a escritura pública, se causará el impuesto de timbre, en concurrencia con el impuesto de registro, siempre y cuando no se trate de la enajenación a cualquier título de bienes inmuebles cuyo valor sea inferior a veinte mil (20.000) UVT y no haya sido sujeto a este impuesto, O naves, O constitución o cancelación de hipotecas sobre los mismos. En el caso de constitución de hipoteca abierta, se pagará este impuesto sobre los respectivos documentos de deber.

PARÁGRAFO 3. A partir del año 2023, la tarifa del impuesto para el caso de documentos que hayan sido elevados a escritura pública. tratándose de la enajenación a cualquier título de bienes inmuebles cuyo valor sea igual superior a veinte mil (20.000) UVT.

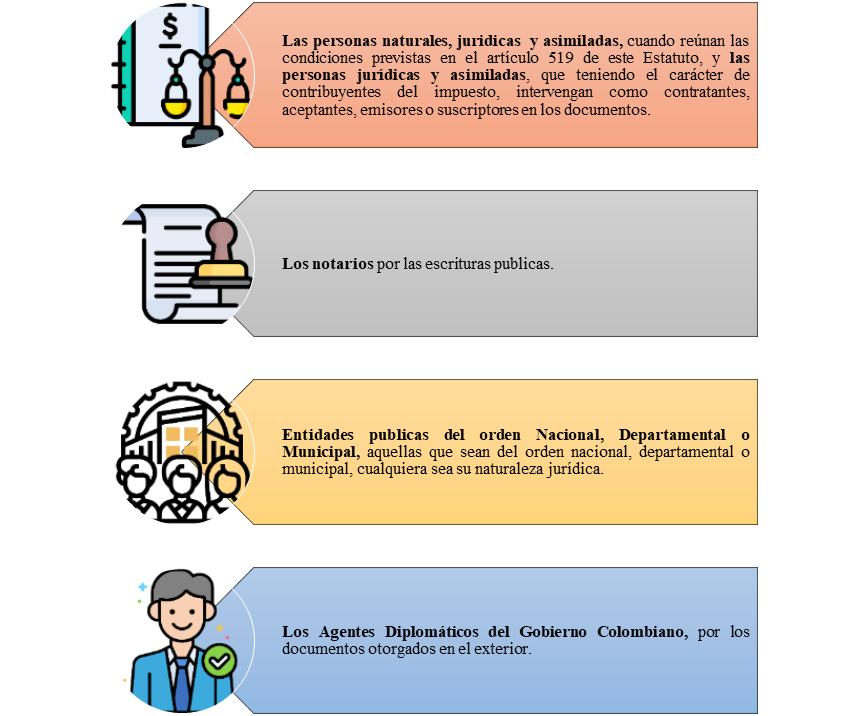

Ahora bien, dentro de la ley 2277 quedó una gran incógnita: ¿quiénes son los agentes retenedores del impuesto de timbre? Lo que se resuelve con el artículo 518 del E.T., que establece lo siguiente:

ARTICULO 518. AGENTES DE RETENCIÓN.

1. Las personas naturales y asimiladas, cuando reúnan las condiciones previstas en el artículo 519 de este Estatuto, y las personas jurídicas y asimiladas, que, teniendo el carácter de contribuyentes del impuesto, intervengan como contratantes, aceptantes, emisores o suscriptores en los documentos.

2. Los notarios por las escrituras públicas.

3. Las entidades públicas del orden nacional, departamental o municipal, cualquiera sea su naturaleza jurídica.

4. Los agentes diplomáticos del Gobierno Colombiano, por los documentos otorgados en el exterior.

5. <Numeral INEXEQUIBLE>

PARAGRAFO. <Parágrafo adicionado por el artículo 164 de la Ley 223 de 1995. El nuevo texto es el siguiente:> El impuesto de Timbre que se cause en el exterior, será recaudado por los agentes consulares y su declaración y pago estará a cargo del Ministerio de Relaciones Exteriores en la forma como lo determine el reglamento, sin que se generen intereses moratorios. De la suma recaudada en el exterior por concepto del impuesto de Timbre se descontarán los costos de giro y transferencia.

Se concluye que como la ley 2277 de 2022 no le hizo reforma alguna al artículo 518 del E.T., los agentes retenedores allí previstos siguen vigentes.

En lo concerniente a la novedades del impuesto nacional de timbre.

Con la expedición de la Ley 2277 de 2022 (artículo 77 que adicionó y modificó al inciso 3 del artículo 519 del Estatuto Tributario) el impuesto nacional de timbre se causará en los siguientes casos:

- En las enajenaciones (transferencia de propiedad entre partes) a cualquier título (oneroso o gratuito), sin importar el modo (según la D.I.A.N.), por valor igual o superior a 20.000 U.V.T. ($ 848.420.000 para 2023), cuando se eleven a escritura pública, se causará simultáneamente con el impuesto de registro.

- En la constitución de hipotecas abiertas (debe entenderse que esto ocurre cuando sean por valor igual o superior a 20.000 U.V.T. ($ 848.420.000 para 2023).

Y se excluirá el impuesto de timbre en los siguientes casos:

- Enajenaciones de inmuebles cuyo valor sea inferior a $848.240.000;

- Las enajenaciones de naves, o la constitución o cancelación de hipotecas sobre las mismas;

- Los actos no sujetos de este impuesto, que son los contemplados en el artículo 530 y 530-1 del Estatuto Tributario (decreto 624 de 1989), que para los intereses notariales serían:

Artículo 530:

- Numeral 22, modificado por el artículo 27 de la Ley 223 de 1995. Los contratos de promesa de compra – venta de inmuebles. En lo que respecta a este último acto, hoy prevalece lo contemplado en el inciso 3 del artículo 519 del Estatuto Tributario, adicionado por el artículo 77 señalado, por ser ley posterior (lex posterior derogat priori), coherente con el artículo 2 de la Ley 153 de 1887.

- Numeral 23. Las escrituras otorgadas por el Instituto de Crédito Territorial en lo concerniente a la adquisición de vivienda y las del Fondo Nacional del Ahorro con sus afiliados, también para lo relativo a la vivienda.

- Numeral 24. El otorgamiento, la autorización y el registro de cualquier escritura pública de compraventa o de hipoteca de una vivienda de interés social de que trata la Ley 9 de 1989. Está exenta igualmente por no alcanzar el tope mínimo.

- Numeral 25. Las resoluciones de adjudicación de tierras a título gratuito, hechas por el Instituto Colombiano de la Reforma Agraria. Hoy Agencia Nacional de Tierras.

- Numeral 26. Los contratos de prenda o garantía hipotecaria abiertas. En lo que respecta a este último acto, hoy prevalece lo contemplado en el inciso 3 del artículo 519 del Estatuto Tributario, adicionado por el artículo 77 señalado, por ser ley posterior (lex posterior derogat priori), coherente con el artículo 2 de la Ley 153 de 1887.

Artículo 530-1:

- Adicionado por el artículo 56 de la Ley 383 de 1997. En ningún caso estarán sometidas al impuesto de timbre las escrituras públicas de enajenación de inmuebles para viviendas urbanas clasificadas en los estratos socioeconómicos uno, dos y tres.

No constituyen enajenaciones para efectos del tributo, según la D.I.A.N., estos actos (concepto 100208192-224 del 24 de febrero de 2023):

“Ahora bien, para esta Subdirección ciertos actos, aunque conllevan la transferencia de la propiedad del inmueble, no deberían considerarse una enajenación para efectos del Impuesto:

i) Aporte del inmueble a una sociedad nacional, siempre y cuando se cumplan las condiciones listadas en los artículos 319 y 319-1 del Estatuto Tributario.

Al respecto, es de traer a colación lo señalado en el Oficio 000457 del 10 de enero de 2020:

«Los aportes en especie son neutrales desde la perspectiva tributaria, esto es, dichos aportes no califican como una enajenación para efectos fiscales, siempre y cuando se satisfagan los requisitos consagrados en los artículos 319 y 319-1 del Estatuto Tributario (…)» (énfasis propio).

Nótese que, contrario a lo señalado en el mencionado artículo 319, el artículo 319-2 ibidem especifica que constituye «enajenación para efectos fiscales» el aporte en especie a sociedades u otras entidades extranjeras, sin excepción alguna.

ii) Transferencia del inmueble producto de un proceso de fusión o escisión, ya sea adquisitiva o reorganizativa, tanto se cumplan las condiciones previstas en los artículos 319-3 a 319-6 del Estatuto Tributario para que dicha transferencia no constituya enajenación para efectos fiscales.

iii) Transferencia del inmueble como consecuencia de la liquidación de la sociedad conyugal. «En efecto, una vez liquidada la sociedad conyugal los bienes que conformaban el activo de dicha sociedad no producen realmente un incremento neto del patrimonio de ninguno de los cónyuges, toda vez que desde el matrimonio y durante la vigencia de la sociedad conyugal se conforma una sociedad de bienes y estos hacen parte del patrimonio de los consortes desde el momento en que generan el correspondiente ingreso» (énfasis propio) (cfr. Consejo de Estado, Sala de lo Contencioso Administrativo, Sección Cuarta, C.P. MILTON CHAVES GARCÍA, Sentencia del 15 de junio de 2017, Radicación No. 63001-23-31-000-2011-00261-01(22570)).

Es de advertir que, incluso para efectos de la retención en la fuente, en el artículo 1.2.5.2. del Decreto 1625 de 2016 se asume que «Cuando se trate de apartamento o casa de habitación, recibido por uno de los cónyuges a título de gananciales, se tomará como fecha de adquisición la del título debidamente registrado mediante el cual fue adquirido por cualquiera de los cónyuges, antes de disolverse la sociedad conyugal» (énfasis propio).

En todo caso, cada una de las operaciones antes señaladas, así como cualquier otra afín o similar, debe obedecer a una razón o propósito económico y/o comercial aparente, so pena de configurar abuso en materia tributaria en los términos del artículo 869 del Estatuto Tributario, con sus correspondientes consecuencias (e.g. la Re-caracterización o reconfiguración de la operación o serie de operaciones y el desconocimiento de sus efectos)”.

Consideraciones de la D.I.A, N., en lo relativo a la fiducia mercantil (concepto ibidem):

“A diferencia de los actos previamente listados, se considera que la transferencia de la propiedad de un inmueble en el marco de una fiducia mercantil constituye una enajenación para efectos del Impuesto, al no existir disposición de orden tributario que disponga lo contrario para efectos fiscales. Precisamente, los artículos 1226 y 1233 del Código de Comercio prevén:

«ARTÍCULO 1226. <CONCEPTO DE LA FIDUCIA MERCANTIL>. La fiducia mercantil es un negocio jurídico en virtud del cual una persona, llamada fiduciante o fideicomitente, transfiere uno o más bienes especificados a otra, llamada fiduciario, quien se obliga a administrarlos o enajenarlos para cumplir una finalidad determinada por el constituyente, en provecho de éste o de un tercero llamado beneficiario o fideicomisario.

(…)

ARTÍCULO 1233. <SEPARACIÓN DE BIENES FIDEICOMITIDOS>. Para todos los efectos legales, los bienes fideicomitidos deberán mantenerse separados del resto del activo del fiduciario y de los que correspondan a otros negocios fiduciarios, y forman un patrimonio autónomo afecto a la finalidad contemplada en el acto constitutivo.» (énfasis propio)”

¿Se debe cobrar el impuesto de timbre nacional para las sucesiones?

Para responder este interrogatorio, tenemos que destacar las siguientes premisas: que la Ley 624 de 1989, también conocida como “El Estatuto Tributario”, que fuere expedida para reglar los impuestos del orden nacional, fue derogado parcialmente por la Ley 2.277 de 2022; la que, a su vez, adoptó cargas impositivas en pro de la igualdad y la justicia social, y donde se reactivó nuevamente “el impuesto de timbre” para los bienes inmuebles que superen cierta cantidad de UVT.

La Ley 2.277, por medio de su artículo 77, modifica el inciso tercero y le adiciona un parágrafo al artículo 519 del E.T., estableciendo lo siguiente:

“Tratándose de documentos que hayan sido elevados a escritura pública, se causará el impuesto de timbre, en concurrencia con el impuesto de registro, siempre y cuando no se trate de la enajenación a cualquier título de bienes inmuebles cuyo valor sea inferior a veinte mil (20.000) UVT y no haya sido sujeto a este impuesto, o naves, o constitución o cancelación de hipotecas sobre los mismos. En el caso de constitución de hipoteca abierta, se pagará este impuesto sobre los respectivos documentos de deber.

Parágrafo 3. A partir del año 2023, la tarifa del impuesto para el caso de documentos que hayan sido elevados a escritura pública. tratándose de la enajenación a cualquier título de bienes inmuebles cuyo valor sea igual superior a veinte mil (20.000) UVT, la tarifa se determinará conforme con la siguiente tabla:

”

”

Ahora bien, se entiende por enajenación: la transferencia de un derecho real de un titular a otro, mediante actos entre vivos, como son: la compraventa, la donación o la cesión de un derecho o dominio.

Se predica también, según la doctrina, que existen varios tipos de enajenación, como lo son:

- A título oneroso: son aquellas enajenaciones que reciben a cambio una contraprestación económica o el derecho real sobre un bien mueble o inmueble. Aquí entrarían actos como la permuta y la compraventa.

- A título gratuito: con ella, el propietario no busca lucrarse. Dicho de otro modo, el objetivo de la enajenación no es el obtener una contraprestación económica o una ganancia patrimonial. Dentro de este tipo de enajenaciones nos encontramos con las cesiones gratuitas y las donaciones.

- Voluntaria: cuando en ella no existe ninguna orden externa que obligue a ello. Dicho de otro modo, cuando el propietario decide realizarla por voluntad propia.

-

Obligatoria:

la enajenación procede de una orden perentoria de una autoridad.

Partiendo del hecho que el artículo 77 de la Ley 2.277 de 2022 establece que “se causará el impuesto de timbre, en concurrencia con el impuesto de registro, siempre y cuando no se trate de la enajenación a cualquier título de bienes inmuebles cuyo valor sea inferior a veinte mil (20.000) UVT”; se puede concluir lo siguiente:

Que el impuesto de timbre nacional, a partir del año 2023, se cobrará a todas las escrituras públicas cuyo valor sea igual o superior a los 20 mil UVT.

Que opera en enajenaciones “a cualquier título”, lo que significa que está incluyendo los 4 tipos de enajenaciones que se describieron anteriormente.

Manifestación de la D.I.A.N. referente al cobro del impuesto de timbre en las sucesiones.

Teniendo en cuenta que las sucesiones y las donaciones son cualificadas como enajenaciones a título gratuito, y según se explica en el Oficio 006184 del 12 de marzo de 2019: «se debe entender el término enajenación en su sentido natural y obvio; es decir, como aquella actuación por medio de la cual se transfiere la propiedad de un bien sin importar el modo o si es a título oneroso o gratuito» (énfasis propio).

“La respuesta es sí, siempre que correspondan a enajenación de bienes inmuebles tal como se ordena en el artículo 519 del Estatuto Tributario (E.T.) modificado por el artículo 77 de la Ley 2277 del 2022, cuya tarifa es la establecida en el parágrafo 3 del artículo 519 E.T. en la cual los valores entre cero(0) UVT y 20.000 UVT la tarifa es 0% y a partir de 20.000 UVT y hasta 50.000 UVT la tarifa es 1.5% la cual se aplica al valor en el rango restando 20.000 UVT; Para los valores de enajenación desde 50.000 UVT en adelante la tarifa es del 3% del valor en el rango restando 50.000 UVT y sumando al resultado el impuesto del rango anterior o sea 450 UVT; La tarifa es continua como se explica en el concepto 00221 – int 224 de febrero 24 de 2023 emitido por la Unidad Informática de Doctrina de la DIAN; no aplicándose en las enajenaciones exceptuadas del impuesto de timbre que contempla el artículo 530, como la adjudicación de tierras a título gratuito expresada en el numeral 25.

Aplica el impuesto de timbre en la liquidación de la sucesión o del perfeccionamiento del acto de donación cuando los bienes que se transfieren son inmuebles con valor igual o superior a 20.000 UVT, toda vez que el artículo 519 del E.T., manifiesta en su inciso modificado por el artículo 77 de la ley 2277 de 2022 que sobre los documentos que se elevan a escritura pública se causara el impuesto de timbre en la enajenación a cualquier título de bienes inmuebles cuyo valor sea igual o superior a 20.000 UVT, con las excepciones en el previstas.

Entidades exentas del pago del impuesto de timbre (cuadro del autor).

Ilustración 65 Entidades exentas del pago del impuesto de timbre- cuadro del autor.

Notaripedia la Enciclopedia Notarial-Tomo I- Año: 2022. Autor: Gonzalo González Galvis.

“IMPUESTO DE TIMBRE

(…)

Naturaleza del tributo

El impuesto de timbre es en esencia un tributo documental, ya que recae sobre los documentos públicos o privados en los que se haga constar la constitución, existencia, modificación o extinción de obligaciones. Es formal, pues sólo grava las formas escritas; es directo, porque está dirigido a gravar al destinatario de impuesto, es decir, a la persona que incurre en el acto o contrato. Se encuentra aún regulado en el Libro Cuarto, del Estatuto Tributario y en la Ley 6a de 1992.[71]

(…)

Escrituras públicas

Atendiendo lo establecido en el inciso segundo, del artículo 518 del Estatuto Tributario y el artículo 23 del Decreto 2076 de 1992, las escrituras públicas están sujetas al impuesto de timbre, siempre y cuando consagren la existencia, constitución, modificación o extinción de obligaciones, cuya cuantía supere el monto de causación y en las cuales intervengan como otorgantes, aceptantes, suscriptores, por lo menos uno de los contribuyentes del impuesto, o reúna esta calidad la persona a cuyo favor se expida, otorgue o extienda la misma. (DIAN, Concepto, marzo 31/93).”[72]

Compilación de la doctrina oficial sobre la ley 2277 de 2022 (1ª versión) de 2023 de la Dirección de Impuestos y Aduanas Nacionales (visitar contenido libre)

“De conformidad con el artículo 56 del Decreto 1742 de 2020 y mediante el presente documento (1ª versión), la Subdirección de Normativa y Doctrina se permite compilar la doctrina oficial emitida sobre la Ley 2277 de 2022 en aras de facilitar su búsqueda y consulta; documento que, en todo caso, no sustituye la doctrina compilada.”

D.C. DE LA RETENCIÓN EN LA FUENTE.

La retención en la fuente no es un impuesto como tal, sino un cobro anticipado de un determinado impuesto, como podría ser de: renta, ventas o industria y comercio. Cuando se genera por la venta de inmuebles, estamos hablando de anticipo del impuesto de renta y complementarios.

Los diferentes escenarios relacionados con la retención en la fuente que se podrían suceder en el ejercicio del derecho notarial son a grandes rasgos los siguientes:

Tabla del autor.

Tabla 9 Retención en la fuente por enajenación de inmuebles- tabla del autor.

|

Retención en la fuente por enajenación de inmuebles |

|||||||

|

Tipo de activo |

Distinción |

Vendedor |

Comprador |

Retenedor |

Cuantía |

Tarifa |

Norma |

|

Fijo |

Cualquiera |

Persona Natural |

Natural |

Notario |

Cualquiera |

1% |

Artículo 398 E.T |

|

Fijo |

Cualquiera |

Persona Natural |

Jurídica |

Notario |

Cualquiera |

1% |

Artículo 398 E.T |

|

Fijo |

Cualquiera |

Persona Jurídica |

Jurídica |

Comprador |

Cualquiera |

1% |

Parágrafo del artículo 401 E.T |

|

Fijo |

Cualquiera |

Persona Jurídica |

Natural |

Concepto DIAN 000456 del 26 de febrero de 2019 |

|||

|

Movible |

Vivienda |

Persona Natural o Jurídica |

Jurídica |

Comprador |

Hasta 20.000 U.V.T. |

1% |

|

|

Movible |

Vivienda |

Persona Natural o Jurídica |

Jurídica |

Comprador |

Mas de 20.000 U.V.T |

2.5% sobre excedente |

|

|

Movible |

Cualquiera |

Persona Natural o Jurídica |

Jurídica |

Comprador |

Cualquiera |

2.5% |

Dian oficio 026246/16 |

|

Movible |

Cualquiera |

Persona Natural o Jurídica |

Natural |

Cualquiera |

|||

D.C. DEL IMPUESTO DE VALORIZACIÓN.

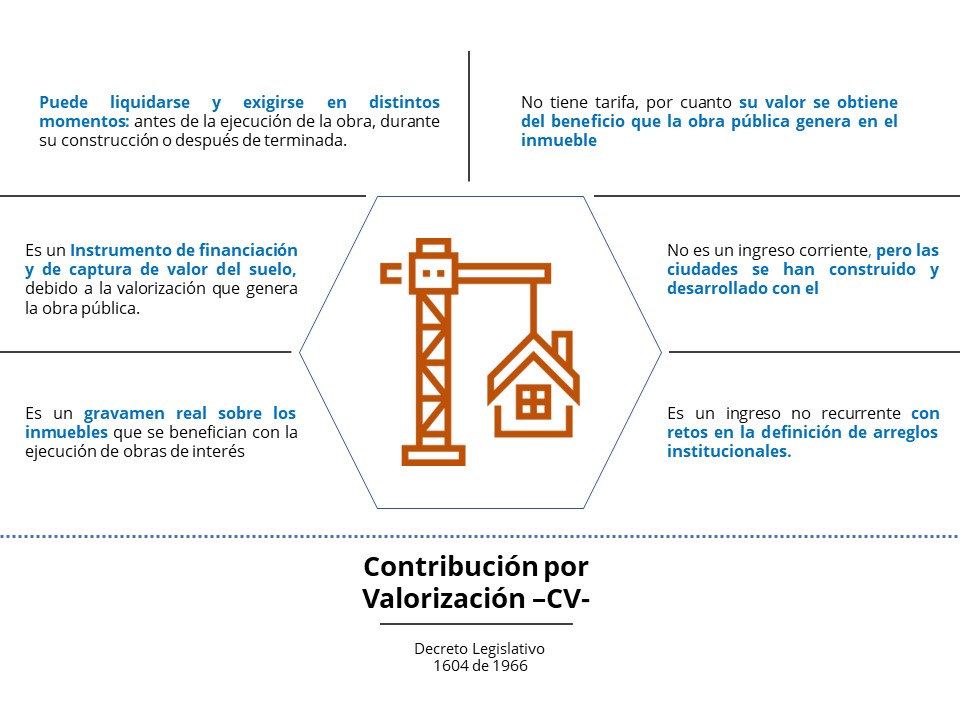

Ilustración 66 Contribución por valorización- información extraída de la página del Ministerio de Vivienda Cultura y Territorio.

Ilustración 67 Contribución por valorización en Colombia- Información extraída de la página del Ministerio de Vivienda Cultura y Territorio.

D.C. DEL IMPUESTO DE REGISTRO INMOBILIARIO.

El impuesto de registro inmobiliario es el gravamen departamental que se paga sobre los actos y contratos, especial y principalmente sobre los recaen en bienes inmuebles, por ser sujetos de registro por disposición legal.

Conforme al artículo 226 de la ley 223 de 1995, en lo referente a inmuebles, consagra que cuando un acto, contrato o negocio jurídico documental, en los cuales sean parte o beneficiarios los particulares, deban registrarse en la Oficina de Registro de Instrumentos Públicos competente, el tributo se causará en el momento de su inscripción.

ARTÍCULO 229. BASE GRAVABLE. <Artículo modificado por el artículo 187 de la Ley 1607 de 2012. El nuevo texto es el siguiente:> Está constituida por el valor incorporado en el documento que contiene el acto, contrato o negocio jurídico. Cuando se trate de inscripción de contratos de constitución de sociedades, de reformas estatutarias o actos que impliquen el incremento del capital social o del capital suscrito, la base gravable está constituida por el valor total del respectivo aporte, incluyendo el capital social o el capital suscrito y la prima en colocación de acciones o cuotas sociales.

Cuando un acto, contrato o negocio jurídico deba registrarse tanto en la Oficina de Registro de Instrumentos Públicos como en la Cámara de Comercio, el impuesto se generará solamente en la instancia de inscripción en la Oficina de Registro de Instrumentos Públicos.